在中国成为全球第一大游戏市场的同时,过去处在优势地位的日本市场也迎来了翻天覆地的变化。按照以往国内从业者的普遍认知,日本市场是一个极难攻克的大蛋糕。比如在2015年内,国产游戏进入日本畅销前50的仅有5款产品,能进入前30的只有2款。

但来到2017年,这一现象得到了大幅度的扭转,在日本畅销榜前30中,超过三分之一的产品来自海外,并包含多款国产作品。闭塞的日本市场,已经敞开大门。而这样的变化从何而来,厂商又能怎样把握这个机会?为了解决这两个问题,葡萄君整理并分析了从今年初到现在的日本市场整体变化。

Top 30产品超1/3来自海外,日本市场已然敞开大门

按照每隔两周截取畅销排行数据的方式统计(以下表格均按此方法取样),可以看到日本畅销榜的整体走势。通过筛选,我们能发现海外产品在日本畅销榜的占比呈现增长趋势,从一月份的平均5~6款,增长到平均8款,在五月份这个数据达到了峰值11款(其中《Pokemon GO》《拳皇98》均为本土IP授权海外公司研发,《偶像梦幻祭》则为当地团队研发但母公司隶属海外,故均统计为海外产品)。

2017年上半年日本市场畅销榜Top 30中的海外产品

一方面,中国厂商制作的产品开始大量渗透到日本市场,最典型的有《崩坏3》《拳皇98》《阴阳师》这三款。他们分别通过借鉴日式IP创作手法、获取日本IP授权,以及探索日本传统文化在产品中的表现形式等方法,在日本市场站住了脚跟。而且值得一提的是,三款产品在近期均有良好的成绩表现,《拳皇98》最高到达日本畅销榜第四位,《崩坏3》最高到达第六位,《阴阳师》最高到达第十六位。

《崩坏3》

另一方面,除了让产品题材适应日本市场外,一些主打全球化市场的产品也逐渐渗透进了日本市场,比如Epic Games研发的《雷霆天下》、智明星通研发的《列王的纷争》、Machine Zone研发的《战争游戏》。此外,Netmarble的《七骑士》、Supercell的《部落冲突》等老牌游戏也通过更新和活动实现成绩上浮。同时我们还能看到《HIT》这样主打次世代画质的产品,进入日本畅销Top 30。

从这些产品的表现不难看出,日本市场已经逐渐放宽了它过去的高要求,已经在接受外来产品的深入影响,而用户也不完全聚焦在日本本土产品上,也愿意尝试外来作品。

内部竞争激烈,市场高度两极化,催生需求缺口

海外产品的强势侧面反映出日本用户的口味在产生倾斜,产生这种现象的原因在于长期以来日本市场发展步伐的缓慢。

榜单头部的变化可以看到,长期以来日本龙头产品并没有太大的变动,依然是Gungho的《智龙迷城》、mixi的《怪物弹珠》以及Line的《迪士尼消消乐》,此外唯一的变动仅仅是《白猫计划》的下滑与《FGO》的上位。除此之外Top 30内的产品大多还是老面孔。

日本畅销榜榜头依然被几款产品牢牢控制

而同时,拥有资源的头部厂商也迟迟没有能接班的新作,使得市场上很难有新的内容迭代。更但令人尴尬的是,日本市场厂商之间的激烈竞争让大多数厂商更加保守,在难以营收和难以突破的两难境地中,日本手游市场的垄断效应越发明显,而这种垄断又会深入影响日本厂商从人才吸纳、内容创作、市场运作,到产品输出的整个流程。

一方面,市场上的核心资源被为数不多的几家大厂瓜分殆尽。

万代南梦宫掌握了绝大多数的优质IP资源,同时他们在IP授权和产品改编上也显得极为谨慎,市场上收效较好的产品,几乎都有他们自己的深入参与。

比如其授权Cygames研发的《偶像大师灰姑娘女孩星光舞台》推出后收效良好,万代南梦宫便在前者成绩出现下滑的现在,动用偶像大师系列的核心子IP,自研推出《偶像大师百万现场!剧场时光》,并迭代了核心技术和玩法。

近半数畅销产品都有IP背书,但IP仅掌握在个别大厂手中

SE则凭借此前已经建立起来的发行优势,吸引了绝大多数市场上的潜力产品,使得其在最近几年发行的产品数量非常多,当然阵亡的产品数量远远高于其他厂商。但这种策略一方面能保证其营收的多来源与层次化,另一方面确实能赌出不少大作。

比如最近由《尼尔:机械纪元》的制作人横尾太郎领衔制作的手游新作《死亡爱丽丝》,就是一款市场潜力不凡的新品。这款手游虽然上线一周几乎都在维护,但就在为数不多能够让玩家登陆的时间内,它的畅销榜成绩已经飙升至第二。

《死亡爱丽丝》人设图,颇有《尼尔》的味道

CyberAgent集团旗下的Cygames则凭借技术和美术的核心实力,不断与其他厂商合作研发,扩大着自身的影响力,如今已经开始逐渐掌握日本市场的核心人才资源,以及与大厂的合作机会等市场资源。

而且最值得关注的是这家公司的研发实力越来越强,从其在早期推出的卡牌游戏《神击的巴哈姆特》,已经逐步迭代到如今大火的卡牌游戏《碧蓝幻想》,特效表现力不凡的TCG游戏《暗影之诗》,以及3D美术品质、即时演算技术、动作捕捉技术都表现超群的音乐游戏《偶像大师灰姑娘女孩星光舞台》。

Cygames招聘广告的投放力度远远大于其他手游厂商

与此同时,索尼通过旗下子公司ANIPLEX对《FGO》的掌控,任天堂凭借《超级马里奥Run》《火焰纹章》对市场的切入,都实现了入局手游领域的战略。并且《FGO》已成为新的龙头产品,《火焰纹章》也红极一时,现在仍然保有不错的成绩。进一步挤压了市场空间。

任天堂凭借《火焰纹章 英雄》站稳了在手游市场中的脚跟

另一方面,核心资源的倾斜导致不同厂商之间出现巨大的收益差距。

统计日本上市手游公司的在2017年Q1的财务数据,可以看到BNEI、SEGA、SE、KONAMI、mixi等营收前十的公司,包揽了6000亿日元的市场份额,占整体的85%以上,而剩下的23家厂商仅能瓜分15%的份额,总计营收不足1000亿日元。

图片来源SGI

长期以来,实力厂商对产品、IP、人才的垄断使得日本市场的两极化现象越发明显。有能力的大厂竞争得越来越激烈,而没有实力竞争的厂商,要么坐守已有的优质产品保住长线收益,要么就转向细分领域,如女性向、独立游戏。

而在这一整个过程中固化的市场,对玩家而言是乏味的,特别是市场上的产品年龄都开始从两年迈向三年、甚至四年的时候,日本玩家也需要新的内容。这种潜移默化的需求演变,产生了市场缺口。

但是,手中掌握资源的大厂人才储备有限,出口能力也有限,另外对新晋者来说,整个市场的技术门槛也在飞升(《偶像大师》和《MOBIUS FF》带来的技术突破起到了极大的刺激作用),进一步减少了新产品迭代的可能性。

《MOBIUS FF》当时的画质几乎做到了极致

正是因为这些市场缺口,海外产品在不断迭代和发展的过程中,才能够逐步渗透到日本市场,形成如今一片大好的态势。

随着日本市场核心IP资源的外放,回流现象显现,跨国双赢得以实现

在海外产品渗透日本市场的过程中,也有日本经典IP授权海外研发的产品,开始向日本市场回流,同时取得了不错的成绩。在葡萄君看来,这是更加值得关注的一大机会。

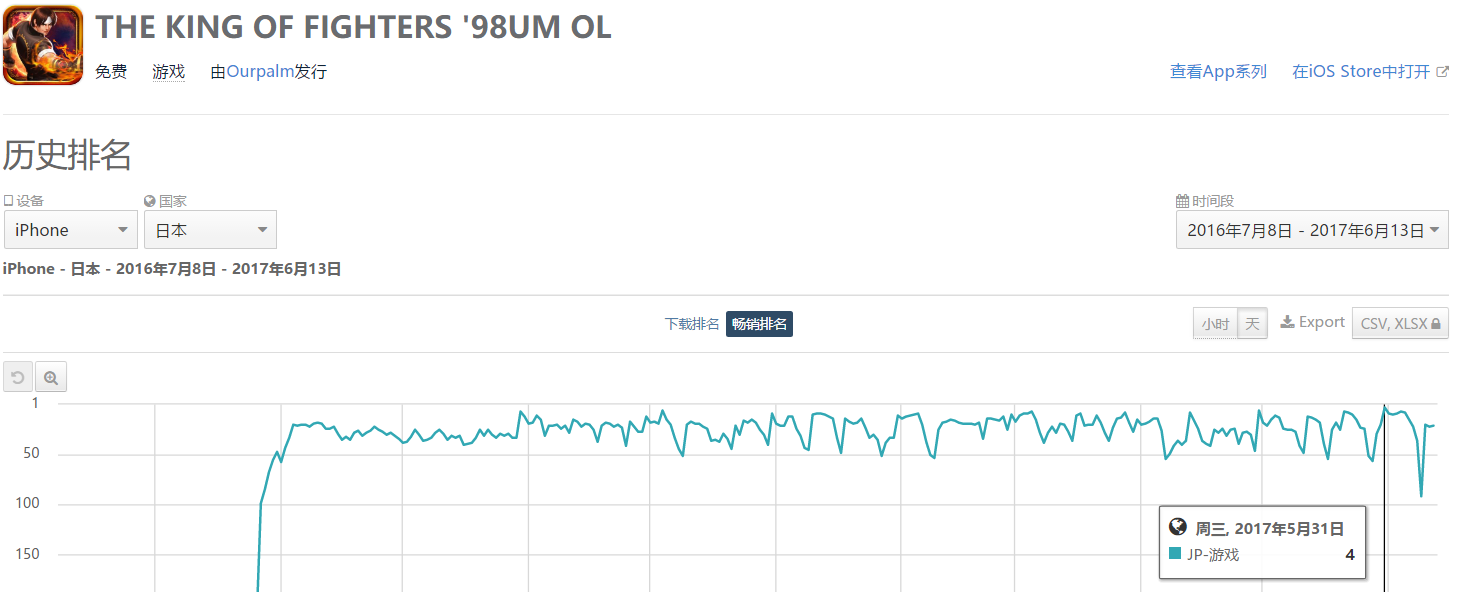

以《拳皇98》为例,这款产品授权掌趣研发,但最终产品经过了腾讯的产品调优处理,可以看到其在数值层面的设计非常深入,且足够支撑起产品的长线运作和迭代。这在回流到日本市场的时候,其本身在产品设计上就具有很高的起点,加之IP本身的效应,很容易获得较好的市场回报。

同时,外放IP本身也能避免很多日本产品在技术上的缺陷。比如早在2013年,国内代理日本产品的时候就经常遇到技术底层的缺陷问题,调整和修改带来的高额成本也是很多日本产品后来在国内折戟的主要原因之一。但在中国市场,由于每款产品都可能面临大用户量的冲击,类似的技术问题更容易被解决。

而从《拳皇98》的畅销榜成绩来看,以这样的方式回到日本市场,IP改编游戏产品所带来的效益很可能会更大,并在两个国家形成了共赢的效果。如果这能刺激日本厂商尝试更多的核心IP外放,很有可能带来进一步的产品回流与收益增幅。

《拳皇98》从中国市场反攻日本,取得了畅销第四位的成绩

如果扩大这一思路,将IP资源理解为日式的产品模式、题材创作思路,那么《崩坏》系列学习日系产品的IP积累方式做出《崩坏3》,以及《阴阳师》采用日本文化题材创作产品世界观内容的做法,都可以看作取日本市场长处,补国内市场缺口的做法。而这两款产品的反攻,也能视作日式内容模式的成功回流。

品类大幅度洗牌,偶像题材已经成为日本市场的潜力股

事实上,随着日本市场的打开,其中的产品品类也经过了大幅度的洗牌。统计上线一年内的日本产品,可以看到在畅销榜前三十内,已经出现了TCG、战棋、ARPG、ACT、音乐、体育等多个品类的新晋产品。除了原有的长线产品以外,新品当中卡牌类的产品已经逐渐减少。

日本畅销榜Top 30中上线一年以内的产品

需要指出的是,尽管新品当中主打卡牌的品类减少,但从用户需求的层面来看,大多数在日本市场表现较好的产品,仍然有着换汤不换药的内核,都非常强调收藏、养成。品类的洗牌更多体现的是日本产品在内容题材上的细分化。

其中,偶像题材的内容已经形成了独有的细分市场趋势,并且其潜力不亚于主流产品。可以看到畅销Top 30内,已经出现了《偶像大师》《Lovelive!》《偶像梦幻祭》《梦100》等老产品,以及《Idolish 7》《A3》《梦幻女子乐队》等新产品。同时,这类产品也有着冲击榜首的潜力,比如《偶像大师》曾两次到达畅销榜榜首。

日本畅销榜Top 30内偶像题材的产品

而且在这数款产品分别有着不同受众的细分表现,比如《Lovelive!》能够吸引包括女性在内的年轻大众用户,《偶像大师》则对宅向男性群体有更高的吸引力,《偶像梦幻祭》主打大众女性用户,《梦100》则主打宅腐向女性用户。从几款新品身上也能看到强烈的迭代性质,比如《梦幻女子乐队》趋向于与《Lovelive!》竞争,《A3》则更像是在和《偶像梦幻祭》争夺用户。

《梦幻女子乐队》

值得一提的是,由于偶像题材能提供更加贴近玩家的偶像内容,与现实追星所带来的地理障碍、时间限制相比,有着更容易让玩家投入感情的优势,对于口碑、长线,以及收益,都有很好的正向促进作用。这一方面,或许正是国内厂商需要恶补的功课,事实上,据葡萄君了解国内已有厂商开始尝试制作同类题材的产品。

在这里也需要提醒的是,偶像题材的运作有利也有弊,运作好自然是收益不断,但掌握不好角色塑造,调控不当玩家的舆论,产生不出好的衍生内容,都可能让投入血本无归,尤其是在国内本就缺乏相关专业产业链的情况下。所以引进和学习日本已有IP的方式方法,或许是更加行之有效的途径。

总的来看,近年来越来越多与日本厂商合作的成功案例,已经逐渐打破了两国文化和思路上的差异与隔阂。由于日本市场自身对变化的需求,以及逐渐开放的思路带来的影响,2017年几乎可以说是该市场最开放的一年。对于希望借鉴日本产品运作思路,或是想要进入日本市场的从业者来说,当下或许是这三四年来最好的时机。